Wohin fließen die Mieten der Vonovia? (1)

Am 16. Mai 2019 hat die Hauptversammlung der Vonovia in Bochum entschieden, 647 Millionen Euro als Dividende an die Aktionäre auszuzahlen. Nach einer aktuellen Berechnung der Plattform kritischer Immobilienaktionär*innen beträgt diese Dividendenausschüttung 35,6 % der Mieteinnahmen des Jahres 2018. Bei der Ermittlung dieses Wertes wurden die Ergebnisse aus den Bereichen Verkauf, Development und externe Dienstleistungen („Value add“) bereits berücksichtigt.

Die Höhe der Belastung des Vermietungsgeschäftes durch die Dividenden ist nach Ansicht der Plattform kritischer Immobilienaktionär*innen weder sozial akzeptabel noch wirtschaftlich zukunftsfähig. Ohne eine radikale Beschränkung der Dividende müsse eine Vermietungsunternehmen wie die Vonovia zwangsläufig in Konflikt zu der Sozialpflichtigkeit des Eigentums geraten.

Der Bilanzgewinn des Einzelabschlusses der Vonovia stieg 2018 gegenüber dem Vorjahr um 17 % auf 909.643.381,62 €. Der Vonovia-Vorstand hatte der Aktionärsversammlung vorgeschlagen, aus diesem Bilanzgewinn ein Betrag in Höhe von 746.032.224,96 € als Dividende auszuschütten. Die Aktionäre haben dem natürlich mit überwältigender Mehrheit zugestimmt.

Um die Dividende decken zu können, muss sie aus dem operativen Umsatz gewonnen werden. Dies geschieht einerseits durch die Expansion der von der Vonovia vermieteten Wohnungsbestände und der direkt von ihr kontrollierten Dienstleistungen, zum andern aber vor allem durch eine Erhöhung der Rendite pro Quadratmeter.

Da es in Deutschland für die Vonovia zur Zeit keine interessanten großen Übernahmeziele mehr gibt und der Verkauf von Wohnungsbestände mit geringerem Mieterhöhungspotenzial an seine Grenzen stößt, hat die Bedeutung der inländischen Zukäufe und Portfoliobereinigungen für die Gewinne und Mieterlöse der Vonovia abgenommen. Sowohl in Deutschland als auch im expandierenden schwedischen Wohnungsbestand der Vonovia bilden mieterhöhungswirksame Instand-Modernsierungen und teure Wiedervermietungen das Fundament der Mieterlöse.

Auch wenn bei der Vonovia die externe Vermarktung von wohnungsbezogenen Dienstleistungen eine immer größere Rolle spielt und die Vonovia in das Development eingestiegen ist, werden auch weiterhin 93 % des Gesamtgewinns incl. Vertrieb aufgrund der Vermietung erzielt. Den für ein Wohnungsunternehmen ungewöhnlichen Überschuss der Betriebskosteneinnahmen über die entsprechenden Materialkosten rechnen wir den Mieteinnahmen zu. Die Betriebskosten sind für die Vonovia kein „durchlaufender Posten“, sondern tatsächlich ein „zweite Miete“.

Um ihre Renditen zu erwirtschaften, muss die Vonovia die Mieten überdurchschnittlich erhöhen, kann keine tarifgerechten Löhne zahlen und keine kompetente Wohnungsverwaltung an den Standorten bieten. Die Bemühungen des Vorstands, die Vonovia in der Öffentlichkeit als ein soziales Wohnungsunternehmen darzustellen, werden damit ad absurdum geführt.

Die monatliche Ist-Grundmieten der Vonovia in Deutschland stieg gegenüber dem Vorjahr um 4,4 % auf jetzt durchschnittlich 6,52 €/m². Die Steigerungen liegen seit 2014 weiter über der Mietenentwicklung im Bundesgebiet und über der Entwicklung der Einkommen, was sich an manchen Standorten besonders drastisch zeigt.

Hinter den nüchternen Zahlen verbergen sich zum Teil extrem gestiegene Mieten und das heißt: RentnerInnen in Existenznöten, Familien, die sich einen Urlaub oder eine gute Bildung ihrer Kinder der nicht mehr leisten können, gute NachbarInnen, die fortzogen und: ein zusätzlicher Verlust an dringend benötigten preiswerten Wohnungen in unseren Städten.

Da das Geschäftsmodell der Vonovia SE auf der wachsenden Extraktion von Wert aus den Wohnungsbeständen und den Mieterschaften beruht, ist es weder sozialverträglich noch nachhaltig. Eine Enteignung des von der Vonovia für die Konstruktion abstrakter Finanzlagen missbrauchte Grundeigentum wäre schon nach Artikel 14 GG zu prüfen.

Wohin fließen die Mieten der Vonovia?

Für ein privates Unternehmen, ein börsennotiertes zumal, ist es selbstverständlich und nicht verwerflich, Gewinne erzielen zu wollen und seine Anteilseigner daran teilhaben zu lassen. Vor allem wenn diese Gewinne auf der Erzielung einer Rente aus einer Vermögensanlage, zum Beispiel aus der Vermietung einer Wohnung, beruhen, ist dies aber nur in begrenzter Höhe akzeptabel und mit der Sozialpflichtigkeit des Eigentums vereinbar.

Im Falle der Wohnungsvermietung entzieht eine zu hohe Rendite den MieterInnen Einkommen, ohne dass dafür eine entsprechende Gegenleistung erfolgt oder neue Wohnungen geschaffen werden. Wenn die Mieten deutlich höher sind als die für ihre Erstellung und Bewirtschaftung der Wohnungen gesellschaftlich erforderlichen Kosten (inclusive einer begrenzten Verzinsung des dafür eingesetzten Kapitals), handelt es sich um eine bloße Umverteilung von Einkommen und Vermögen zu Lasten der MieterInnen, die keinen gesellschaftlichen Nutzen hat. Im Gegenteil, diese Umverteilung verringert das für die Kosumnachfrage zur Verfügung stehende Einkommen breiter Schichten der Bevölkerung und führt zu noch mehr Finanzanlagedruck der Vermögenden. Dieser wiederum treibt die Immobilienspekulation und damit die Wohnkostenexplosion antreibt.

Von welchem Gewinn aber sollen wir ausgehen, um zu beurteilen ob ein derartiger Missbrauch des Eigentums bei der Vonovia vorliegt?

Das hohe jährliche Periodenergebnis in der Konzernbilanz steht erst einmal nur auf dem Papier. Es beruht überwiegend auf Erhöhungen des geschätzten Verkehrswertes der Immobilien, die aber erst dann zahlungswirksam würden, wenn diese Immobilien auch zu diesem Wert verkauft würden. Da sich in diesen Verkehrswerten auch zukünftige Mieterhöhungserwartungen ausdrücken, sind sie für die Einschätzung der weiteren Entwicklung der Wohnkosten relevant. Sie bilden aber nicht die aktuellen Mietzahlungen ab, und aus ihnen werden auch nicht die aktuellen Dividenden bezahlt.

Die operativen Gewinne

Die Höhe der jährlichen Ausschüttung von Gewinnen orientiert sich bei der Vonovia an dem sogenannten FFO 1 („Funds from Operations“), einem in börsennotierten Wohnungsunternehmen („Real Estate Investment Trusts“) international üblichen Kennwert für die operative Ertragskraft ohne das Ergebnis aus dem Immobilienhandel. Bei der Vonovia weist der FFO 1 die Ergebnisse aus den operativen Segmenten „Rental“ und „Value Add“ aus, und zwar nach zugeordneten Zinsen und Steuern.

Der FFO 1 hat vor allem auch deshalb eine große Bedeutung für die Vonovia, weil sie die Höhe der Dividende aus einem Anteil an diesem operativen Gewinn ableitet. Dieser Anteil beträgt zurzeit 70 %. Das heißt: 70% des operativen Gewinns fließen in die Ausschüttung, werden dem Unternehmen und im Endeffekt den Mieterinnen entzogen. Der Rest, 30 % der operativen Gewinne, verbleibt im Konzern. Mit ihm werden zum Teil Investitionen in den Ausbau und die Modernisierung des Wohnungsbestandes finanziert.

Diese Reinvestitionen erhöhen den realen Wert der Vonovia und damit der Aktien. Sie dienen damit aber keineswegs vollständig einem gesellschaftlich nützlichen Zweck. Der Aufkauf von Wohnungsunternahmen in Schweden oder Frankreich schafft weder hier noch dort neuen Wohnraum. Und auch die Modernisierungen sind vor allem Investitionen in die Werterhöhung des eigenen Wohnungsbestandes, sie dienen nicht nur der Verbesserung des Gebrauchswertes der Wohnungen. Die mit einer Modernisierung aus den Mietsteigerungen erzielbaren Gewinne liegen viel höher als der Nutzen, den die MieterInnen daraus ziehen, etwa in Form eingesparter Heizkosten.

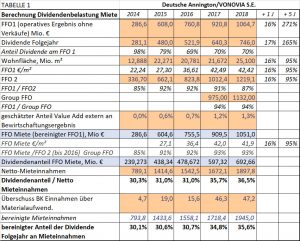

In Tabelle 1 haben wir die Entwicklung der operativen Gewinnkennzahlen im Verhältnis zur Dividende dargestellt. Da in den FFO1 bei der Vonovia auch Ergebnisse externer Dienstleistungen einfließen (z.B. Wohnungsverwaltung für Dritte), müssen wir für die Ermittlung der Dividendenbelastung der Mieteinnahmen einen bereinigte FFO Miete errechnen.

Die Entwicklung des FFO 1 bei der Vonovia ist seit 2014 um 271 % gestiegen, was allerdings auch an den großen Zukäufen liegt, etwa der Gagfah. Die Belastung des FFO 1 mit der Dividendenausschüttung liegt seit drei Jahren bei etwa 70 %.

Um Vergleiche zu ermöglichen, haben wir den ausgewiesenen FFO 1 auf die jeweiligen Wohnflächen bezogen. Bezogen auf den Quadratmeter Wohnfläche des gesamten Immobilienbestandes der Vonovia betrug der operative Gewinn im Jahr 2018 über 42,42 €/m². Innerhalb von nur fünf Jahren hat die Vonovia die Rendite, die sie pro Quadratmeter aus ihrem Wohnungsbestand zieht, nahezu verdoppelt. Gegenüber dem Jahr 2017 stagniert dieser Wert allerdings.

Wie andere Wohnungskonzerne auch, erzielt die Vonovia nicht nur aus den Mieten, sondern auch aus dem Verkauf von Wohnung, Renditen. Diese Renditen werden in einem weiteren Kennwert der Immobilienwirtschaft miterfasst, dem FFO 2. Der Anteil des FFO 1 am FFO 2 kann bei Wohnungsunternehmen normaler Weise herangezogen werden, um den Beitrag der Vermietung an der Gewinnausschüttung zu ermitteln. Spätestens seit 2018 ist das bei der Vonovia nicht mehr so einfach möglich, weil sie weitere Geschäftssparten entwickelt. Um auch deren Ergebnisse mit abzubilden, hat sie mit dem Geschäftsbericht 2018 einen weiteren Kennwert eingeführt, den Group FFO. Bei der Ermittlung des Anteils der Mieten an der Dividende beziehen wir uns aktuell auf diesen Group FFO.

Der Anteil des FFO1 an dem Group FFO beträgt 94 %, bildet damit aber nicht exakt den Anteil des Vermietungsergebnisses ab. Der Grund dafür ist, dass in dem FFO 1 bei der Vonovia auch Ergebnisse aus Dienstleistungen enthalten sind, die nichts mit den eigenen Wohnungen zu tun haben. Diesen Anteil schätzen wir aufgrund von Angaben zum Umsatz des „Value add extern“ im Geschäftsbericht auf aktuell 1,3 %. Nach Abzug dieser Quote erhalten wir den „FFO Miete“. Sein Verhältnis zum Group FFO bestimmt die Quote für den Anteil der Dividende, die auf das reine Vermietungsgeschäft entfällt. Diese Quote beträgt aktuell 93 %.

Wenden wir diese Quote auf die geplante Dividendenausschüttung an, so beträgt die auf die Vermietung entfallende Dividende 692,66 Mio. €. Setzen wir diesen Betrag ins Verhältnis zu den Netto-Mieteinnahmen erhalten wir einen Wert für die Belastung der Mieten durch die Dividenden. Er beträgt aktuell 36,5 %. Da wir bei der Vonovia aber den Überschuss aus der Betriebskostenabrechnung auch als Mieteinnahmen betrachten wollen (denen im FFO1 berücksichtigte Personalkosten gegenüberstehen) erhalten wir eine bereinigte Quote von 35,6 %.

Nach diesem Modell zahlen die MieterInnen also mit jedem Euro Miete durchschnittlich 36 Cent nur für die Dividende.

Fortsetzung folgt.